오늘은 집 사는 방법, 내집마련 꿀팁을 준비해봤습니다. 내용이 방대하여 시리즈를 나누어 진행할 예정인데요, 오늘은 그 첫번째, 예산 짜는 방법을 알아보겠습니다.

<내집마련 시리즈>

<내집마련 시리즈>

집 사는 방법 – 내집마련

대부분의 사람들은 내집마련이란 공통적인 꿈이 있습니다. 집은 그만큼 우리 인생에서 중요한 부분을 차지합니다. 집은 최소 수억에서 수십억에 달하는 거액이 들어가는 만큼 신중히 구매해야 하는데요, 요즘 깡통전세나 부동산 사기 같은 뉴스도 많이 볼 수 있어서 집 구매에 더 어려움이 커지는것 같습니다. 학교에서는 알려주지 않는 인생의 중요한 꿀팁! 내집마련 꿀팁을 상세하게 알려드릴테니 도움이 되시기를 바랍니다.

예산짜기

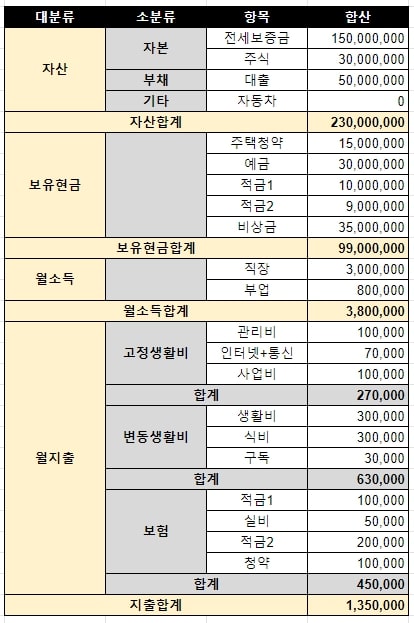

우선 예산을 설정하는 것이 내집마련 첫번째 단계입니다. 본인이 보유한 순자산을 계산해봐야 합니다. 예금과 적금, 주식 등 가용할 수 있는 순자산이 얼마인지를 체크해보시기 바랍니다. 이때 엑셀이나 구글 스프레드시트를 활용하여 표로 정리하면 자산과 보유현금, 월소득, 월지출을 한눈에 파악할 수 있습니다. 이를 기반으로 월 대출상환금은 어느정도 수준까지 가능한지도 계산해 볼수 있으니 한번 정리해보시기 바랍니다.

대출없이 순 자산만으로 구매하는 것이 베스트지만 한번에 수억의 돈을 낼 수 있는 사람은 얼마되지 않습니다. 대부분의 사람들은 보통 대출을 끼고 집을 구매하게 되는데요, 주택 구매시 활용할 수있는 대출은 바로 주택담보대출, 일명 주담대입니다.

주택담보대출

주택담보대출은 말 그대로 주택을 담보로 대출을 해주는 상품으로 내집마련의 필수 단계라 할 수 있습니다. 정부에서 운영하는 상품과 민간 금융권 상품으로 나뉩니다. 정부 주택담보대출은 서민 주거 안정 지원을 위해 운영하고 있기 때문에 비교적 낮은 금리로 대출을 받을 수 있습니다.

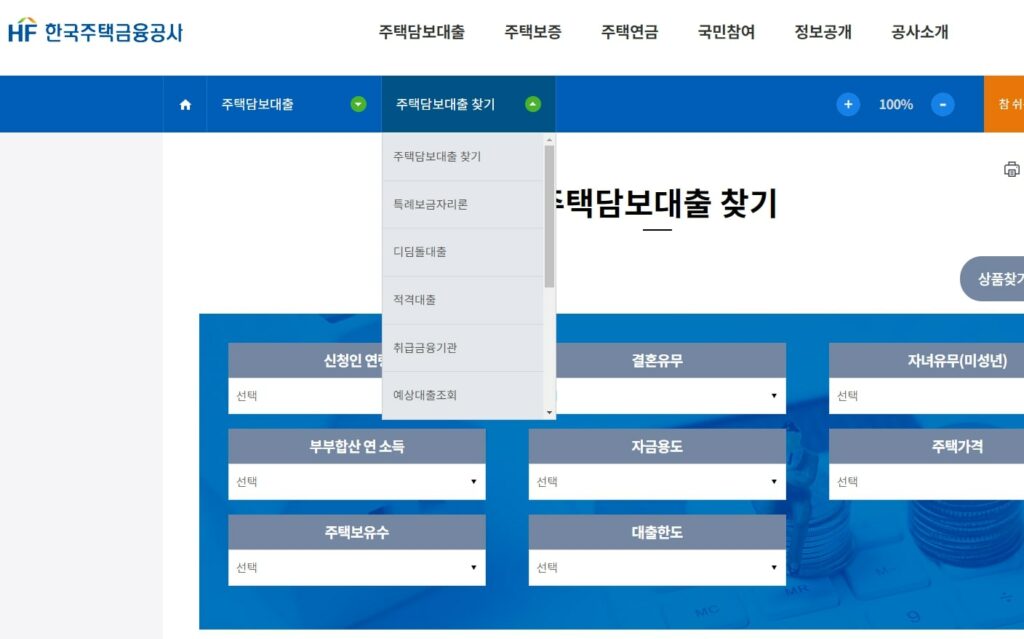

서민을 위한것인 만큼 지원 대상이 정해져 있는데요, 신혼여부, 무주택, 소득, 자녀수, 자산 등 세부 조건에 따라 달라집니다. 대표적 상품은 특례보금자리론과 디딤돌대출이 있습니다.

예를 들어 디딤돌대출의 경우 30세 이상의 미혼 단독세대주라면 3억원 이하의 주택(60m2이하) , 대출한도 1.5억원(생애최초시 2억원) 이하의 조건입니다. 또한 신혼부부의 경우 6억원 이하의 주택(85m2이하) , 대출한도 4억원 이하의 조건입니다. 이처럼 상황에 따라 조건이 달라지기 때문에 아래 링크에서 본인에게 맞는 상품을 찾아보시기 바랍니다.

만약 정부 주택담보대출 요건에 해당되지 않는다면 금리는 좀 더 높지만 조건이 덜 까다로운 민간 금융권에서 나오는 주담대 상품을 고려해볼 수 있습니다. 이는 해당 은행에 방문하시고 대출 상담을 받아 정확한 금액을 알아보시기를 권장드립니다.

대출 용어

내집마련을 위해 나에게 맞는 대출을 찾다보면 생소한 단어들이 있어서 이해에 어려움이 생기는데요, 대출과 관련된 주요 용어들을 몇가지 짚어보겠습니다.

LTV 주택담보 대출 비율

LTV는 Loan To Value의 약자로 주택을 담보로 돈을 빌릴 때 인정되는 자산 가치의 비율을 뜻합니다. 이는 예시로 설명하면 쉽게 이해가 되실텐데요, 집값이 5억이고 LTV 50%이면 2억 5,000만원까지 대출을 받을 수 있습니다. 이러한 제약이 있는 이유는 부동산 시장의 과열 방지를 위한 규제 장치라고 볼 수 있습니다. 따라서 이는 부동산 정책 및 투기 지역, 조정대상 지역 여부 등에 따라 달라지게됩니다.

DTI 총부채 상환 비율

DTI는 Debt To Income의 약자로 내 소득중 부채 상환액이 차지하는 비율을 뜻합니다. 예를 들어 연소득이 5000만원이고 DTI가 50%라면 1년에 최대 2500만원까지 상환할 정도만 대출이 가능합니다. 즉 소득이 적은 사람이 비싼 집을 사면 갚기 어려우니 현실적인 능력 만큼만 대출을 해준다는 것입니다.

DSR 총부채 원리금 상환 비율

DSR은 Debt Service Ratio의 약자로 연간 소득을 기준으로한 부채상환 비율을 뜻합니다. 예를들어 연소득이 5000만원이고 DSR이 60%라면 내가 가진 모든 대출의 총합이 연 3000만원을 넘지 않아야 합니다. 이는 신용 대출, 학자금 대출 등 모든 대출을 포함합니다. 이 역시 현실적으로 갚을 수 있는 정도까지만 대출을 해준다는 의미입니다.

대출 금액 계산

이제 마지막으로 내집마련을 위해 내가 받을 수 있는 대출금액을 정확하게 계산해보는 단계입니다. 금리와 거치기간, 대출기간, 상환방법 등을 세부적으로 설정하여 본인에게 가장 적합한 방법과 금액을 알아봐야 합니다.

금리

금리는 대출금에 대한 이자로 낮을수록 좋은데요, 변동금리와 고정금리로 나뉩니다. 금리가 오르는 시점이라면 고정금리가 유리하고, 반대라면 변동금리가 유리할 수 있습니다. 보통은 변동금리보다 고정금리가 더 높게 잡혀있습니다.

거치기간

거치기간은 원리금을 제외하고 이자만 납부할 수 있는 기간입니다. 한번에 큰 금액을 내지 않아도 되니 거치기간이 길 수록 유리합니다. 대출상품마다 거치기간이 달라지기 때문에 이 역시 잘 비교해보셔야합니다.

중도상환해약금

대출 원리금 일부 혹은 전부를 대출 기간 중에 갚을 때 내는 수수료입니다. 갑자기 목돈이 생겼을때 중간에 대출금을 갚으면 매달 나가는 원리금 및 이자를 줄일 수 있어 돈을 더 아낄수 있습니다. 따라서 중도상환시 해약금과 수수료율, 면제기간을 함께 체크해보시는 것이 좋습니다.

상환방식

대출 상환방식으로는 만기 일시상환, 원리금 균등상환, 원금 균등상환 이렇게 세가지로 나뉩니다.

만기 일시상환은 이자만 갚다가 만기때 원금을 한번에 갚는 방식입니다. 예를들어 1억을 6%금리로 빌린다면 1년에 600만원, 한 달에 50만원씩 이자만 갚다가 만기때 1억을 한 번에 갚아야 합니다. 초기 부담은 적지만 만기가 짧고 금리가 가장 높습니다.

원리금 균등상환은 원금과 이자를 총합하여 매달 동일한 금액을 갚는 방식입니다. 매달 같은 금액이 정기적으로 나가기 때문에 자금 운용을 계획적으로 할 수 있습니다.

원금 균등상환은 매달 동일한 금액의 원금과 이에 따른 이자를 갚는 방식입니다. 원금은 동일하지만 회차가 거듭될수록 대출 잔금이 줄어들기 때문에 이자 또한 줄어듭니다. 초기에 부담이 있지만 뒤로 갈 수록 갚는 금액이 줄어드는 장점이 있습니다.

대부분의 주택담보대출을 이용하는 사람은 원리금 균등상환 혹은 원금 균등상환, 둘중 하나를 선택하는데요, 원금 균등 상환이 더 이자가 적습니다. 하지만 초기에 더 많은 금액을 부담해야 하고 DSR 적용시 대출한도가 달라질 수 있기 때문에 대출을 더 많이 받고 싶으시다면 원리금 균등상환 방식이 유리합니다. 결론적으로 본인의 상황에 더 알맞은 방식을 선택해보시기 바랍니다.

추가비용

집을 살때 집값만 나가는것이 아니라 추가 비용도 발생하기 때문에 이 부분까지 미리 고려해봐야 합니다. 부동산 중개수수료를 비롯하여 취득세와 등록세, 인지세, 이사비용 등이 발생하는데요, 상황에 따라 다르지만 약 1000만원 정도의 여유자금을 잡아주시는 것을 권장드립니다.

주택담보대출 계산기

자 이제 계산만 남았습니다. 아래 링크를 통해 본인이 받을 수 있는 대출금액을 체크해보시기 바랍니다.

이제 본인의 순자산과 대출금액을 합쳐 예산을 설정해봅니다. 이 돈을 기준으로 내집마련을 위한 다음단계로 넘어가보도록 하겠습니다.